Infos pratiques

BON À SAVOIR…

Mutuelle de village : La commune adhère à la proposition de Mutuelle communale proposée par la commune de Serres en partenariat avec la Mutuelle de France Alpes du Sud.

La déchetterie de Serres est ouverte les lundis, mercredis et vendredis ainsi que le samedi matin du 1er octobre au 31 mars. Du 1er avril au 30 septembre, elle est ouverte le mardi également. Dépliant Déchetteries

Guichet numérique pour vos dossiers d’urbanisme : Accéder au portail en ligne.

Vous trouverez toutes les informations utiles sur le site de la CCSB

Poteaux téléphonique “orange” : Le site internet “Dommage réseaux” permet à chaque citoyen de déclarer en direct des anomalies repérées au niveau des poteaux ou câbles téléphoniques (https://dommages-reseaux.orange.fr/dist-dommages/app/home). La Mairie à quand à elle un site dédié réservé aux collectivités pour suivre la programmation des réparations (signal réseaux). Dans tous les cas, que vous déclariez vous-même ou que vous nous en fassiez part, pensez à relever le N° du ou des poteaux correspondants (plaquette bleues en général).

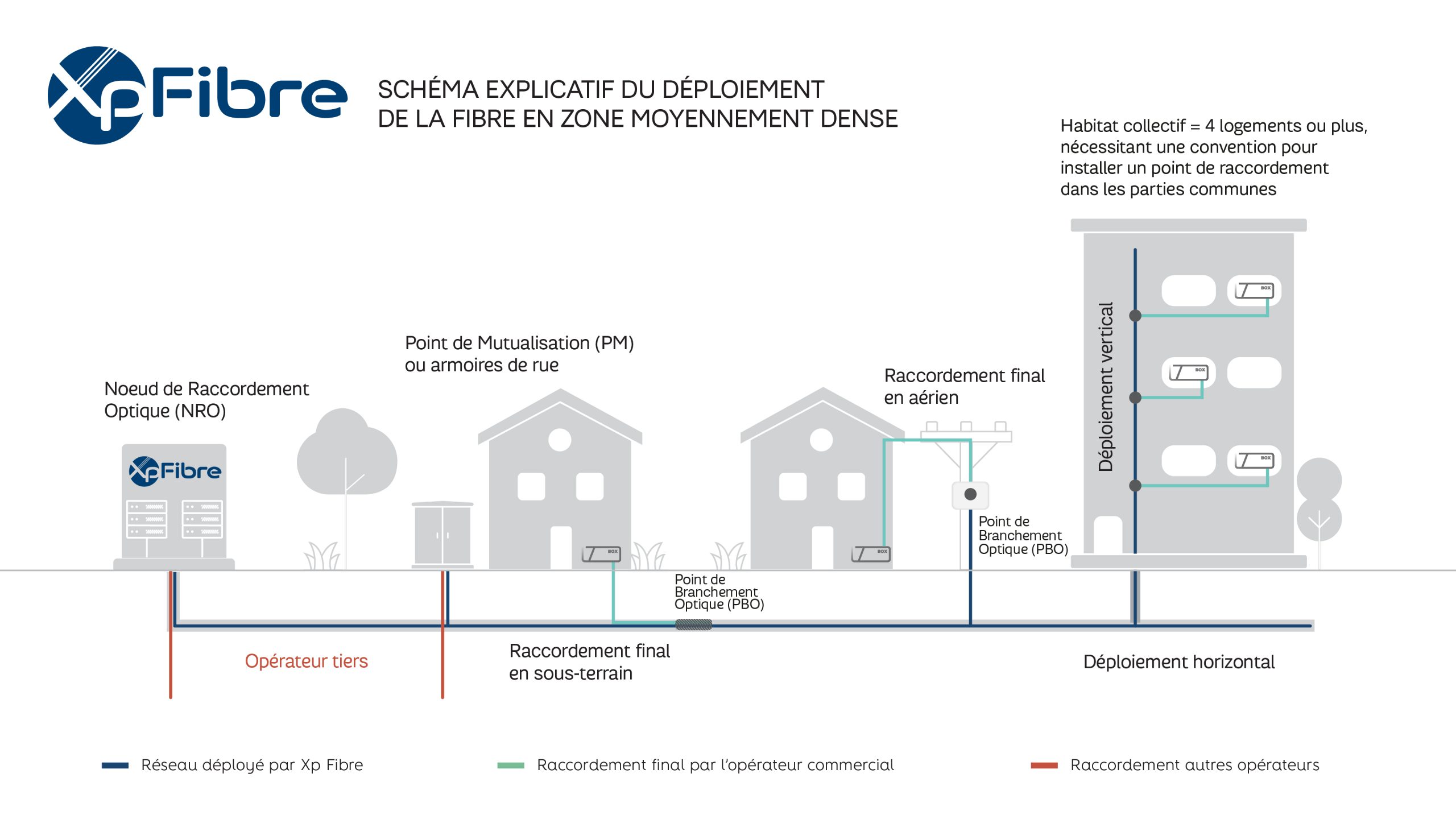

La fibre est déployée sur la commune depuis le 7 mars 2023 : la plupart des foyers est désormais éligible. Pour autant, le raccordement effectif par l’opérateur de votre choix sera plus ou moins facile en fonction de l’état du réseau cuivre existant. Plus d’information et tester l’éligibilité de votre adresse !

Assistante sociale du secteur : Karine REYNAUD est assistante sociale polyvalente à la Maison Des Solidarités (MDS) de Veynes dont dépend notre commune. Contact : MDS de Veynes – Quartier Rambois, 2 rue des pommiers 05400 VEYNES / 04.92.58.00.86

Service d’accompagnement budgétaire : L’Udaf des Hautes-Alpes a ouvert cette année ce nouveau service, labellisé par l’Etat “Point conseil budget” (PCB). Le service est gratuit, personnalisé et confidentiel, les personnes et familles sont accompagnées dans leurs difficultés budgétaires quelle que soit leur âge, situation professionnelle ou leur niveau de ressources. L’accompagnement se veut complémentaire aux services existants avec une approche globale du budget et des dettes éventuelles, une intervention auprès des créanciers locaux et un accompagnement possible vers l’ouverture des droits et vers les procédures de surendettement.

Le service, assuré par une conseillère en économie sociale et familiale, est accessible sur rendez-vous par téléphone 04 92 21 21 13 / 06 31 60 58 82 ou par mail pcb05@udaf05.unaf.fr

Plusieurs lieux de permanences se tiennent dans les locaux des structures France services à : Laragne et Veynes notamment ou à Gap, et dans des locaux de l’Udaf, 5 ter rue Capitaine de Bresson (derrière la CAF/CPAM). Plus d’informations sur le site Internet.

UDAF_Point Conseil Budget_A5_11_03_2021 (1)

LIENS UTILES

Conseil Départemental des Hautes-Alpes / Région SUD PACA / Mairie de Serres

MJC de Serres

Pour les parents (Site géré par la CNAF)

RÉGLEMENTATION DIVERSES

MESURES PREFECTORALES (Canicule, plan grand froid…prévention noyade…etc)

INCENDIE/ECOBUAGE/CHASSE & PÊCHE…

Fiche pratique

Impôt sur le revenu - Indemnités de fin de contrat, licenciement, retraite

Vérifié le 01/01/2023 - Direction de l'information légale et administrative (Premier ministre)

Vous avez perçu une somme à la fin d'un contrat de travail ? Elle est soumise à l'impôt sur le revenu quelle qu'en soit l'origine (démission, licenciement, retraite, etc.). Toutefois, une exonération est possible dans certains cas.

Questions ? Réponses !

Et aussi

-

Rupture du contrat de travail dans le secteur privé

Travail - Formation

-

Impôt sur le revenu : déclaration et revenus à déclarer

Argent - Impôts - Consommation

Pour en savoir plus

-

Régime fiscal des sommes perçues en cas de rupture du contrat de travail

Ministère chargé des finances

-

Brochure pratique 2022 - Déclaration des revenus de 2021

Ministère chargé des finances

-

Impôt sur le revenu : dépliants d'information

Ministère chargé des finances